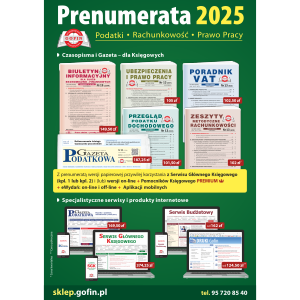

Komplety promocyjne

Czasopisma i Gazeta

Serwisy internetowe

DRUKI Gofin

Inne

Książki

DEMO i za 0 zł

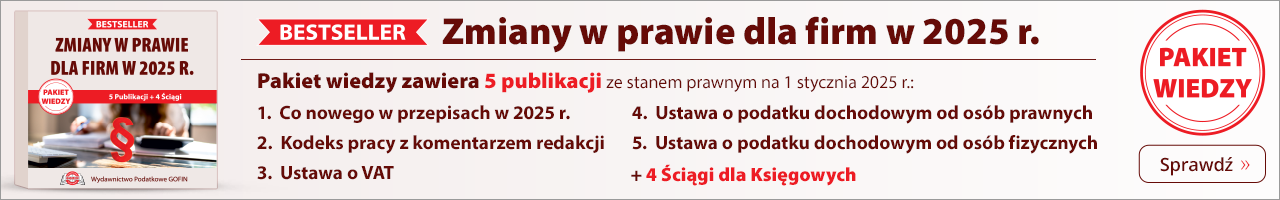

Komplety promocyjne

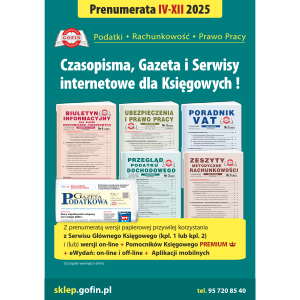

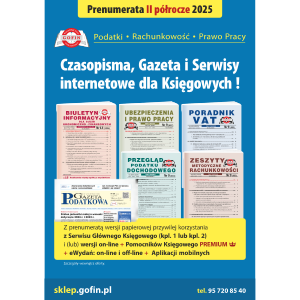

Czasopisma i Gazeta

-

Czasopisma (wydania drukowane)Biuletyn Informacyjny dla Służb Ekonomiczno-Finansowych z comiesięcznym dodatkiem Serwis PodatkowyUbezpieczenia i Prawo PracyPoradnik VATZeszyty Metodyczne RachunkowościPrzegląd Podatku DochodowegoBiuletyn Informacyjny dla Służb Ekonomiczno-Finansowych bez dodatku Serwis Podatkowy

-

Gazeta Podatkowa (wydanie drukowane)

Serwisy internetowe

DRUKI Gofin

Inne

Książki

Wydawnictwo Podatkowe

sobota, 19 lipca 2025 r.